„Mit Shiftbase spare ich jede Woche über 6 Stunden und vermeide unnötige Überstunden – das Team bleibt entlastet.“

– Vic G - Inhaber von Aards Essbar & Weingeschäft

Would you like to view this website in another language?

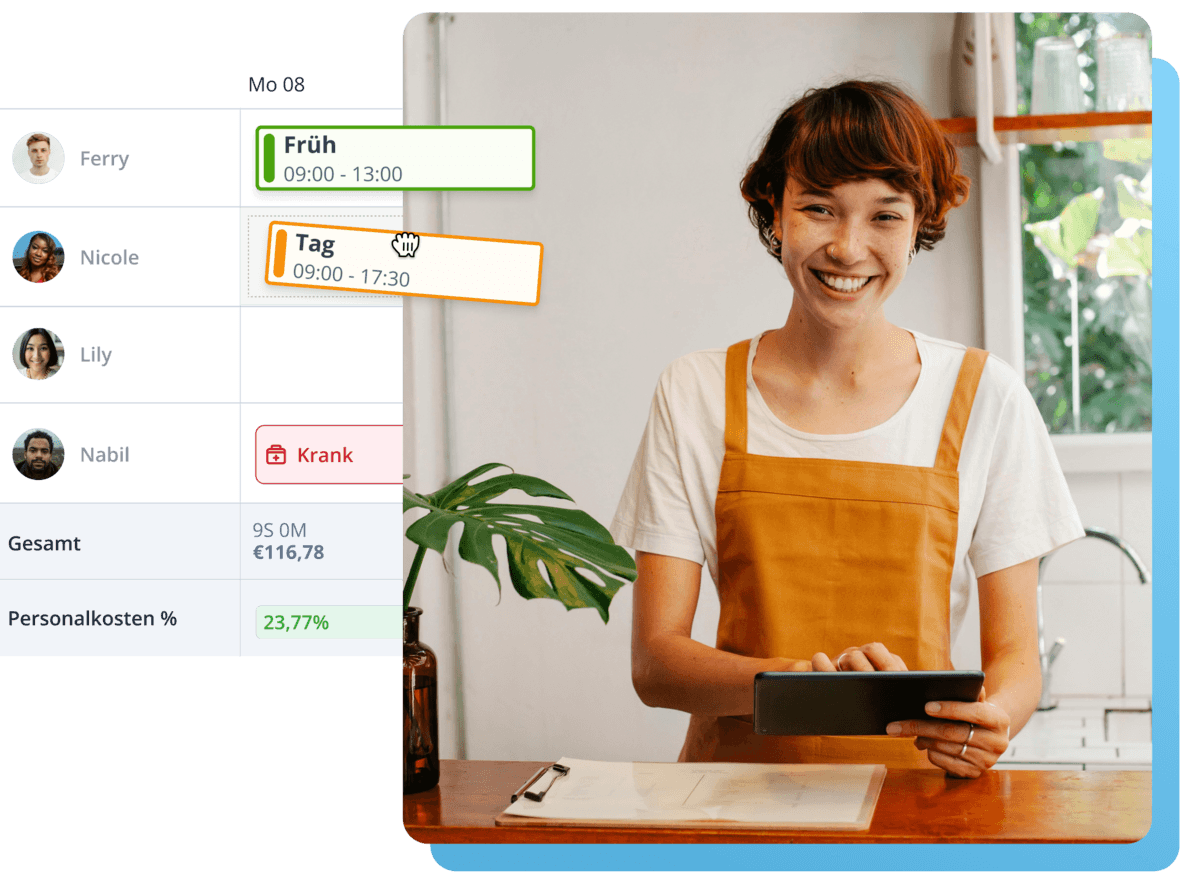

Mit Dienstplanung und Zeiterfassung, die flexible Schichtbetriebe entlastet, Abläufe vereinfacht und Rechtssicherheit schafft.

Starte einfach, ganz ohne Zahlungsdaten und jederzeit kündbar.

Unser Team unterstützt dich beim Einstieg.

Über 8.000 Unternehmen planen gesetzkonform und effizient mit Shiftbase.

Weniger Tabellen, weniger Chaos, mehr Überblick.

Halte den Betrieb am Laufen, auch wenn es hektisch wird.

Wenn jemand kurzfristig ausfällt, weißt du sofort, wer übernehmen kann

Zeiten und Pausen stimmen einfach, du musst nichts mehr nachrechnen.

Alles läuft ruhiger, und du hast den Kopf frei für dein Team und die Gäste.

Minijob-Grenzen automatisch im Blick, ohne Unsicherheit bei der Abrechnung.

Behalte den Überblick über Arbeitszeiten, Kosten und gesetzliche Vorgaben.

Alle Stunden und Pausen sind korrekt erfasst, du musst nichts mehr nachtragen.

Ein Blick und du siehst, wie dein Personal eingesetzt wird und wo noch Luft im Plan ist.

Arbeitszeitgesetze werden automatisch eingehalten, und du kannst dich auf dein Team verlassen.

Mehr Klarheit und weniger Risiko für Entscheidungen auf einer soliden Basis.

Erkenne sofort, wo Personal- und Betriebskosten entstehen.

Nutze verlässliche Daten, um Planung und Auslastung gezielt zu steuern.

Behalte den Überblick, damit dein Unternehmen stabil und profitabel bleibt.

Ein klarer Überblick, damit du Arbeit und Freizeit besser planen kannst.

Du siehst deine Schichten frühzeitig und weißt, wann du arbeitest.

Deine Stunden stimmen und du weißt genau, was auf dem Lohnzettel steht.

Urlaubsanträge und Änderungen klärst du schnell, ohne Zettel oder Gruppenchats.

Über 8.000 Unternehmen vertrauen auf Shiftbase, in jeder Branche und Unternehmensgröße.

„Mit Shiftbase spare ich jede Woche über 6 Stunden und vermeide unnötige Überstunden – das Team bleibt entlastet.“

– Vic G - Inhaber von Aards Essbar & Weingeschäft

„Dank Shiftbase und Personio sparen wir über 6 Stunden pro Woche – und das Onboarding läuft sechsmal schneller als früher.“

– Margot G. - Talent & Kulturmanagerin bei The Anthony Hotel

„Wir sparen mit Shiftbase rund 70 % Zeit bei der Dienstplanung – und das Team schätzt die Transparenz deutlich.“

– Yvonne B. - Leitung Dienstplanung bei De Heidbäcker

Gesetzliche Vorgaben werden automatisch eingehalten. Von Pausen bis zu Minijob-Grenzen.

Dienstplanung entdecken

Schichten, Urlaube und Änderungen sind für alle sichtbar.

Mobile App ansehen

Zeiten erfassen, Fehler vermeiden und korrekt übertragen.

Statistiken & Abrechnung erkunden

Shiftbase reduziert deinen Aufwand in der Planung, damit du mehr Zeit für dein Team und deine Gäste hast.

Planung

Ob feste Teams, Teilzeit oder Minijobs. Plane so, wie es in deinem Alltag funktioniert.

Deutschsprachig, praxisnah und schnell erreichbar, vom Start bis zum Alltag.

Datenexport zu DATEV, Anbindung an Kassensysteme und Integration deiner HR-Software.

Im Restaurant, im Laden oder unterwegs. Shiftbase läuft auf App, Desktop und Terminal.

Dienstplanung, die mitdenkt. Zeiterfassung, die stimmt.

Keine Zahlungsdetails nötig. Jederzeit kündbar.

Verschlüsselung

Datenschutz

Support

in Echtzeit

DSGVO-konform

ISMS