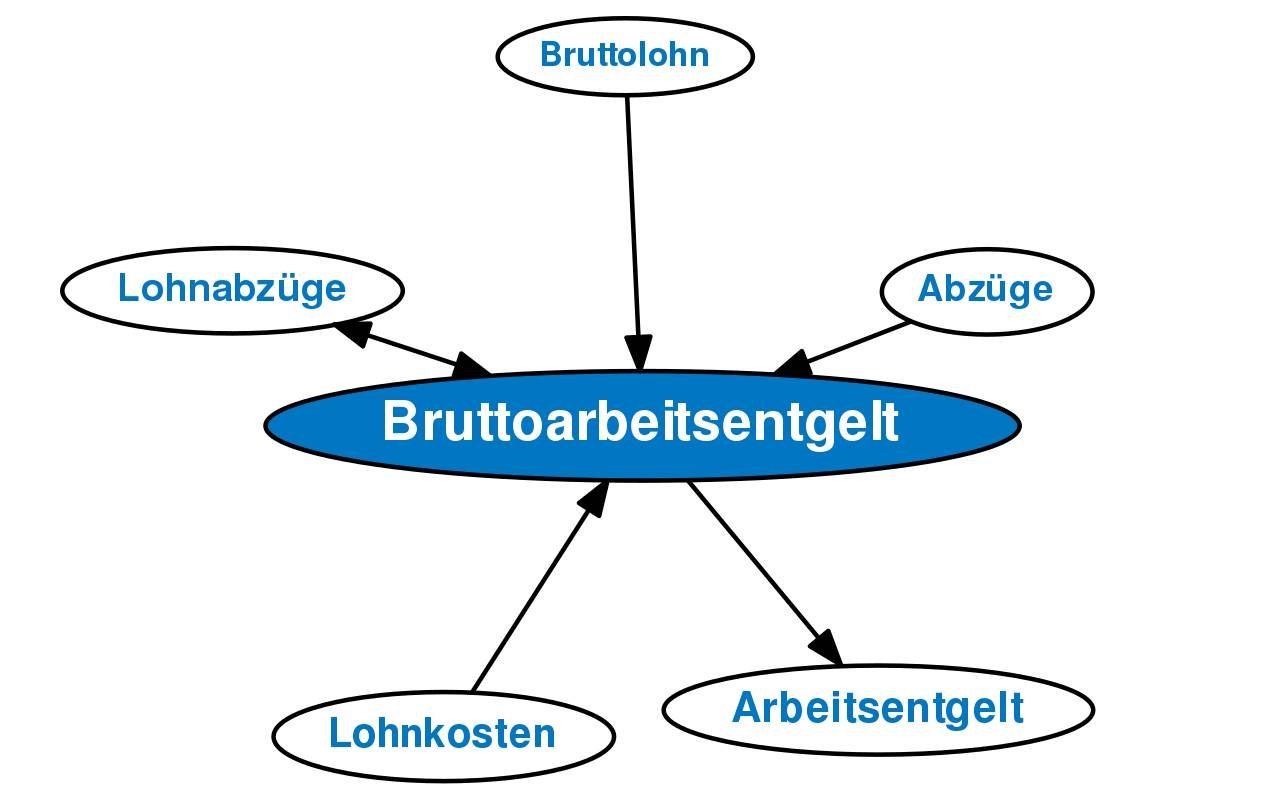

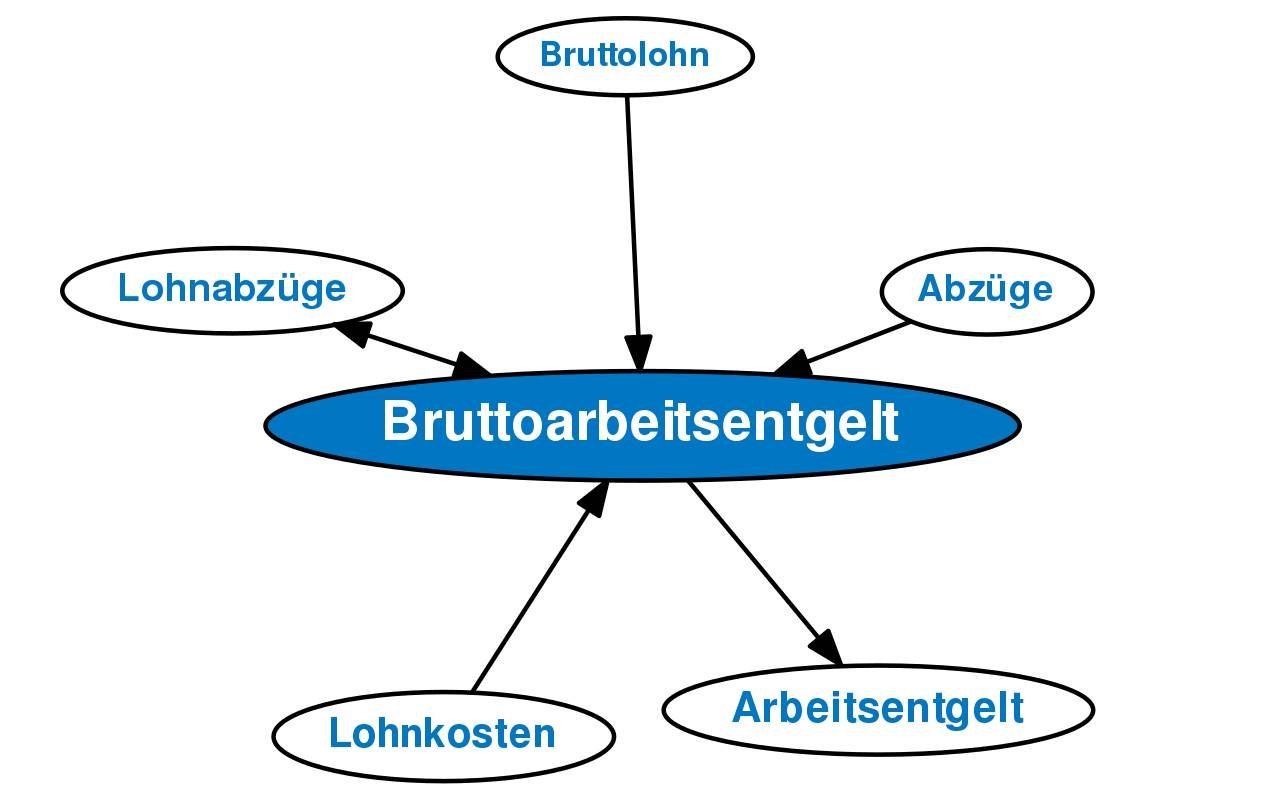

Was ist der Bruttolohn? - Definition

Das Bruttogehalt ist die Gesamtvergütung, auf die ein Arbeitnehmer aufgrund seines Arbeitsvertrags Anspruch hat. Dieser Betrag wird vor allen Abzügen berechnet, einschließlich Steuern und Sozialversicherungsbeiträgen, die vom Arbeitnehmer zu leisten sind. Es dient als einheitlicher Maßstab und wird häufig verwendet, wenn Arbeitnehmer oder Arbeitgeber über Gehälter sprechen.

In Deutschland beziehen sich Begriffe wie „Monatsgehalt“ oder „Jahreseinkommen“ in der Regel auf die Bruttobeträge. Auch wenn das Bruttogehalt die Grundlage bildet, ist für Arbeitnehmer oft das Nettogehalt entscheidender, da dies den Betrag darstellt, der letztendlich auf ihrem Bankkonto eingeht.

Bruttogehalt vs. Nettogehalt

-

Arbeitnehmerperspektive: Arbeitnehmer orientieren sich meist am Nettogehalt, da es für ihre persönliche Finanzplanung entscheidend ist.

-

Arbeitgeberperspektive: Arbeitgeber berechnen die Gesamtkosten eines Mitarbeiters auf Basis des Bruttogehalts, einschließlich der Arbeitgeberanteile zur Sozialversicherung. Diese Gesamtkosten werden als Arbeitgeberbrutto bezeichnet.

Unterschiede zwischen Brutto- und Nettogehalt

-

Bruttogehalt: Der Betrag vor Abzügen.

-

Nettogehalt: Der Betrag, der nach Abzug von Steuern und Sozialversicherungsbeiträgen übrig bleibt.

Typische Abzüge:

- Lohnsteuer: Einkommenssteuer, die abhängig von der Steuerklasse ist.

- Sozialversicherungsbeiträge:

Ein Beispiel: Bei einem monatlichen Bruttogehalt von 3.500 € können Abzüge zwischen 30 % und 40 % anfallen, sodass ein Nettogehalt von etwa 2.100 € bis 2.450 € übrig bleibt.

Bestandteile des Bruttolohns

Das Bruttogehalt eines Arbeitnehmers setzt sich aus verschiedenen Komponenten zusammen, die sowohl feste als auch variable Bestandteile umfassen. Diese Bestandteile sind entscheidend für die korrekte Berechnung des Gehalts sowie der entsprechenden Abzüge und Steuern.

Grundgehalt

Das Grundgehalt ist der feste, vertraglich vereinbarte Betrag, den ein Arbeitnehmer unabhängig von Zulagen oder Vergünstigungen erhält. Es bildet die Basis des Bruttogehalts und wird vor Abzügen berechnet.

-

Das Grundgehalt ist in der Regel niedriger als das endgültige Bruttogehalt, da zusätzliche Vergütungen wie Boni oder Zulagen hinzukommen.

-

Beispiel: Ein Arbeitnehmer mit einem Grundgehalt von 3.000 € erhält möglicherweise durch Zuschläge ein Bruttogehalt von 3.500 €.

Nebeneinkünfte und Vergünstigungen

Nebeneinkünfte umfassen zusätzliche Leistungen, die der Arbeitgeber dem Arbeitnehmer über das Grundgehalt hinaus gewährt. Sie können sowohl in Geld- als auch in Sachleistungen erfolgen und sind entweder steuerpflichtig oder steuerfrei.

Beispiele für Vergünstigungen:

Mietzuschuss

Der Mietzuschuss ist eine finanzielle Unterstützung, die der Arbeitgeber gewährt, um die Unterkunftskosten des Arbeitnehmers zu decken.

Dieser Gehaltsbestandteil ist besonders wichtig für Arbeitnehmer in Städten mit hohen Mietkosten.

Gehaltsrückstände

Gehaltsrückstände entstehen, wenn Gehaltszahlungen rückwirkend angepasst werden. Dies ist häufig der Fall bei:

Beispiel: Ein Arbeitnehmer erhält im Juni eine Gehaltserhöhung, die rückwirkend ab Januar gültig ist. Die Differenz der Monate Januar bis Mai wird als Nachzahlung ausgezahlt.

Was wird vom Bruttolohn abgezogen?

Um den Nettolohn zu berechnen, müssen verschiedene Abzüge vom Bruttolohn vorgenommen werden. Laut Angaben des Statistischen Bundesamtes betrug das durchschnittliche monatliche Bruttogehalt je Arbeitnehmer in Deutschland im Jahr 2020 3.092 Euro. Nach Abzug von Steuern und Sozialabgaben ergab sich ein durchschnittlicher Nettoverdienst von 2.084 Euro. Das entspricht einer Differenz von über 1.000 Euro – rund ein Drittel des Bruttogehalts.

Steuerabzüge

Vor der Auszahlung des Gehalts werden verschiedene Steuern vom Bruttogehalt abgezogen. Die Höhe dieser Abzüge hängt von der Steuerklasse des Arbeitnehmers ab.

Beispiel:

-

Andreas A. ist unverheiratet und hat keine Kinder. Er gehört zur Steuerklasse I.

-

Belinda B. ist verheiratet, hat zwei Kinder und gehört zur Steuerklasse III, da ihr Ehepartner weniger verdient.

Obwohl beide das gleiche Bruttogehalt erhalten, ist das Nettogehalt von Belinda höher, da sie geringere Steuerabzüge hat.

Zusätzliche steuerliche Faktoren:

-

Kirchensteuer: Arbeitnehmer, die Mitglied einer Kirche sind, zahlen Kirchensteuer. Der Satz beträgt in Bayern und Baden-Württemberg 8 %, in anderen Bundesländern 9 %.

-

Solidaritätszuschlag: Seit 2021 entfällt der Solidaritätszuschlag für rund 90 % der Steuerpflichtigen.

📌Ab 2025 gilt:

Sozialversicherungsbeiträge

Ein bedeutender Teil der Abzüge vom Bruttogehalt entfällt auf die Sozialversicherungsbeiträge, die zwischen Arbeitgeber und Arbeitnehmer aufgeteilt werden. Diese Beiträge finanzieren verschiedene Sozialprogramme in Deutschland, darunter:

Krankenversicherung:

-

Beitragssatz: 14,6 % des Bruttogehalts, plus Zusatzbeitrag (durchschnittlich 1,6 %).

-

Aufteilung: Arbeitgeber und Arbeitnehmer tragen jeweils die Hälfte.

Pflegeversicherung:

-

Beitragssatz: 3,05 %.

-

Aufteilung: Jeweils die Hälfte durch Arbeitgeber und Arbeitnehmer.

-

Kinderlose Arbeitnehmer zahlen einen Zuschlag von 0,35 %.

Rentenversicherung:

Arbeitslosenversicherung:

Sonstige Abzüge

Neben den Steuer- und Sozialversicherungsabzügen können zusätzliche Abzüge freiwilliger oder arbeitgeberabhängiger Natur hinzukommen:

-

Betriebliche Altersvorsorge: Beiträge zu einem Rentenplan, die oft steuerlich gefördert werden.

-

Versicherungen: Abzüge für Lebens-, Unfall- oder Invaliditätsversicherungen.

-

Dienstleistungen: Kosten für Dienstwagen, Essensgutscheine oder andere vom Arbeitgeber bereitgestellte Leistungen.

Der Weg vom Bruttolohn zum Nettolohn umfasst verschiedene Abzüge, die sowohl gesetzlich vorgeschrieben als auch freiwillig sein können. Arbeitgeber und Arbeitnehmer sollten ein klares Verständnis dieser Abzüge haben, um Gehaltsabrechnungen transparent und nachvollziehbar zu gestalten. So lassen sich sowohl die finanziellen Belastungen als auch die Vorteile, wie Steuervorteile oder Sozialleistungen, optimal nutzen.

Ab welchem Bruttogehalt zahlt man Lohnsteuer

In Deutschland bildet das Bruttogehalt die Grundlage für die Berechnung der Lohnsteuer, die ab einem bestimmten Einkommensniveau fällig wird. Diese Schwelle hängt von verschiedenen Faktoren ab, wie der Steuerklasse und den Freibeträgen des Arbeitnehmers.

Steuerklassen und ihr Einfluss

Die Höhe des Bruttogehalts, ab dem Lohnsteuer gezahlt wird, variiert je nach Steuerklasse. In Deutschland gibt es sechs Steuerklassen (I bis VI), die unterschiedliche Freibeträge und Tarife vorsehen.

Beispiel:

-

Steuerklasse I: Gilt für alleinstehende Arbeitnehmer ohne Kinder.

-

Steuerklasse III: Gilt für verheiratete Arbeitnehmer, deren Partner weniger verdient.

Arbeitnehmer in Steuerklasse III profitieren von einem höheren Freibetrag, wodurch sie später Lohnsteuer zahlen als Arbeitnehmer in Steuerklasse I.

Freibeträge und Gehaltsschwellen

Der Grundfreibetrag wurde in den letzten Jahren regelmäßig erhöht, um die Auswirkungen der Inflation auszugleichen. Für das Jahr 2025 beträgt der Grundfreibetrag 12.084 € für Alleinstehende. Dies bedeutet:

-

Arbeitnehmer mit einem zu versteuernden Einkommen bis zu diesem Betrag zahlen keine Einkommensteuer.

-

Einkommen, das über den Freibetrag hinausgeht, wird nach dem Einkommensteuertarif besteuert.

Hinweis: Der Grundfreibetrag wird jährlich angepasst. Für 2026 ist eine Erhöhung auf 12.336 € geplant.

Berechnung der Lohnsteuer

Die Lohnsteuer wird auf Basis des Bruttogehalts berechnet und hängt von folgenden Faktoren ab:

-

Steuerklasse des Arbeitnehmers.

-

Kirchensteuer (sofern zutreffend): 8 % in Bayern und Baden-Württemberg, 9 % in den anderen Bundesländern.

-

Solidaritätszuschlag: Seit 2021 entfällt dieser für rund 90 % der Steuerpflichtigen.

Arbeitgeber und Arbeitnehmer können zur Berechnung von Lohnsteuer und Abzügen Brutto-Netto-Rechner nutzen, die eine präzise Übersicht bieten.

Berechnung: Krankenversicherung vom Bruttogehalt

Die Krankenversicherung ist ein zentraler Bestandteil der Sozialversicherungsabgaben. Der allgemeine Beitragssatz beträgt 14,6 %, wobei Arbeitnehmer und Arbeitgeber jeweils 7,3 % tragen. Hinzu kommt ein kassenindividueller Zusatzbeitrag von durchschnittlich 1,3 %, der ebenfalls paritätisch aufgeteilt wird.

Beispielrechnung:

-

Bruttogehalt: 3.000 €

-

Basisbeitrag: 3.000 € x 14,6 % = 438 €

-

Zusatzbeitrag: 3.000 € x 1,3 % = 39 €

Gesamtbetrag: Der Arbeitnehmer zahlt 238,50 € pro Monat für die Krankenversicherung.

Berechnung: Sozialversicherung vom Bruttogehalt

Neben der Krankenversicherung umfasst die Sozialversicherung in Deutschland auch:

-

Rentenversicherung: Beitragssatz 18,6 % (9,3 % für Arbeitnehmer).

-

Arbeitslosenversicherung: Beitragssatz 2,4 % (1,2 % für Arbeitnehmer).

-

Pflegeversicherung: Beitragssatz 3,05 % (1,525 % für Arbeitnehmer).

Beispielrechnung:

-

Bruttogehalt: 3.000 €

-

Rentenversicherung: 3.000 € x 9,3 % = 279 €

-

Arbeitslosenversicherung: 3.000 € x 1,2 % = 36 €

-

Pflegeversicherung (ohne Kinder): 3.000 € x 1,7 % = 51 €

Gesamtbetrag: Arbeitnehmer zahlen zusammen mit der Krankenversicherung 604,50 € pro Monat an Sozialversicherungsbeiträgen.

Die Abzüge vom Bruttogehalt – bestehend aus Lohnsteuer, Sozialversicherungsbeiträgen und optionalen Abzügen – machen einen bedeutenden Anteil aus. Arbeitgeber sollten darauf achten, dass die Berechnung korrekt und transparent erfolgt, um arbeits- und steuerrechtliche Vorgaben einzuhalten. Arbeitnehmer hingegen können durch ein Verständnis der Abzüge ihre finanzielle Planung optimieren.

Wie wird das Bruttogehalt berechnet?

📌Mit dem Gehaltsrechner können Sie Ihr Nettogehalt ganz einfach berechnen. Erfahren Sie, wie viel nach Abzug von Steuern und Abgaben von Ihrem Bruttogehalt übrig bleibt.

Das Bruttogehalt eines Arbeitnehmers wird im Arbeitsvertrag festgelegt und bildet die Basis für die Berechnung von Steuern und Sozialversicherungsbeiträgen. Neben dem Grundgehalt spielen zusätzliche Gehaltsbestandteile wie Überstundenzuschläge, Boni und Zulagen eine entscheidende Rolle.

Bruttogehalt berechnen - Formel

Um das Bruttogehalt zu berechnen, wenn variable Gehaltsbestandteile hinzukommen, kann folgende Formel verwendet werden:

Bruttogehalt = Grundgehalt + Überstundenzuschläge + Boni + sonstige Zulagen

Diese Formel berücksichtigt alle relevanten Bestandteile, die das Bruttogehalt eines Arbeitnehmers erhöhen können.

Beispielrechnung

Zur Veranschaulichung betrachten wir die folgende Berechnung:

-

Grundgehalt: 2.500 Euro

-

Überstundenzuschläge: 200 Euro

-

Boni: 500 Euro (für Projekterfolg)

-

Sonstige Zulagen: 300 Euro (z. B. Leistungszulage)

Die Berechnung des Bruttogehalts für diesen Monat ergibt:

Bruttogehalt = 2.500 € + 200 € + 500 € + 300 € = 3.500 €

Bedeutung des Bruttogehalts

Das Bruttogehalt dient als Grundlage für:

-

Lohnsteuerberechnung: Die Höhe der Lohnsteuer richtet sich nach dem Bruttogehalt und den individuellen Faktoren des Arbeitnehmers, wie Steuerklasse und Freibeträgen.

-

Sozialversicherungsbeiträge: Vom Bruttogehalt werden Beiträge für Kranken-, Renten-, Pflege- und Arbeitslosenversicherung berechnet.

-

Nettoverdienst: Nach Abzug aller Steuern und Sozialversicherungsbeiträge ergibt sich das Nettogehalt, das letztendlich auf das Konto des Arbeitnehmers überwiesen wird.

Die Berechnung des Bruttogehalts ist eine zentrale Aufgabe im Rahmen der Gehaltsabrechnung. Sie gewährleistet, dass Steuern und Sozialversicherungsbeiträge korrekt berechnet werden. Arbeitgeber sollten die verschiedenen Gehaltsbestandteile klar definieren und kommunizieren, um Transparenz für ihre Mitarbeiter zu schaffen.

Spezifische Lohnsituationen

In der Arbeitswelt gibt es zahlreiche Situationen, in denen eine besondere Berechnung des Lohns erforderlich ist. Zwei häufige Fälle sind die Umrechnung des Bruttogehalts in einen Stundenlohn sowie die steuerliche Behandlung von Werkstudenten, deren Einkommen bestimmte Grenzen überschreitet.

Bruttogehalt in Stundenlohn umrechnen

Die Umrechnung des Bruttogehalts in einen Stundenlohn ist besonders relevant für Arbeitgeber, die Gehälter für Teilzeitbeschäftigte oder Mitarbeiter in flexiblen Arbeitsmodellen festlegen müssen. Auch Arbeitnehmer nutzen diese Berechnung häufig, um ihr Gehalt besser einschätzen zu können.

Berechnungsformel

Die Umrechnungsformel lautet:

Stundenlohn = Bruttogehalt pro Monat/Anzahl der Arbeitsstunden pro Monat

Beispielberechnung

Ein Vollzeitmitarbeiter erhält ein monatliches Bruttogehalt von 3.000 Euro und arbeitet im Durchschnitt 160 Stunden pro Monat. Der Stundenlohn wird folgendermaßen berechnet:

Stundenlohn = 3.000 Euro / 160 Stunden = 18,75 Euro pro Stunde

Diese Berechnung ist eine nützliche Orientierungshilfe, insbesondere bei der Vergleichbarkeit von Arbeitsverträgen oder der Planung flexibler Arbeitszeiten.

Werkstudent: Lohnsteuer bei über 1.000 Bruttogehalt

Werkstudenten genießen in Deutschland steuerliche Vorteile, solange ihr Einkommen bestimmte Grenzen nicht überschreitet. Sobald das Bruttogehalt jedoch die Grenze von 1.000 Euro pro Monat übersteigt, greifen andere steuerliche Regelungen.

Steuerliche Regelungen für Werkstudenten

-

Bis zu einem Bruttogehalt von 1.000 Euro zahlen Werkstudenten in der Regel keine Lohnsteuer.

-

Übersteigt das Einkommen diese Grenze, wird es steuerpflichtig. Die genaue Höhe der Steuer hängt von der Steuerklasse und den individuellen Faktoren des Studenten ab, wie Kirchensteuer oder Freibeträge.

Beispielberechnung

Ein Werkstudent verdient monatlich 1.200 Euro Bruttogehalt und ist der Steuerklasse I zugeordnet. Die Abzüge könnten wie folgt aussehen:

-

Lohnsteuer (10 %): 120 Euro

-

Solidaritätszuschlag (5,5 % der Lohnsteuer): 6,60 Euro

-

Kirchensteuer (9 % der Lohnsteuer): 10,80 Euro

Gesamtabzüge: 137,40 Euro

Das Nettogehalt des Werkstudenten beträgt somit 1.062,60 Euro.

Wichtige Überlegungen für Arbeitgeber

Arbeitgeber müssen bei der Berechnung von Stundenlöhnen oder der Besteuerung von Werkstudenten folgende Aspekte beachten:

-

Rechtskonformität: Einhaltung der gesetzlichen Vorgaben zu Lohnsteuer und Sozialabgaben.

-

Transparenz: Klare Kommunikation der Abzüge und Berechnungen mit den Mitarbeitern.

-

Faire Vergütung: Anpassung der Gehälter an branchenspezifische Standards und individuelle Arbeitsmodelle.

Durch die korrekte Anwendung der Berechnungsformeln und das Verständnis der steuerlichen Rahmenbedingungen können Arbeitgeber die Zufriedenheit ihrer Mitarbeiter fördern und rechtliche Risiken vermeiden.

Fazit

Die korrekte Berechnung des Bruttogehalts und dessen Anpassung an spezifische Lohnsituationen, wie die Umrechnung in Stundenlöhne oder die Besteuerung von Werkstudenten, ist für eine transparente und faire Vergütung entscheidend. Mit präzisen Berechnungsformeln und Tools wie Brutto-Netto-Rechnern können Arbeitgeber sicherstellen, dass Abzüge korrekt erfasst und gesetzliche Vorgaben eingehalten werden. Ein gerechtes und nachvollziehbares Abrechnungssystem stärkt das Vertrauen der Mitarbeiter und trägt zur langfristigen Motivation und Bindung bei.